Spinning Top được biết đến với tên gọi mô hình nến con xoay, đặc điểm của nó khá giống với nến Doji. Đó là đều thể hiện sự giằng co của thị trường, tức là cả hai bên mua-bán đều không giành được quyền kiểm soát tại một mức giá cụ thể. Mặc dù đây là mô hình cung cấp nhiều thông tin giá trị cho chiến lược đầu tư nhưng sẽ rất khó giao dịch cho các nhà đầu tư mới tham gia. Dưới đây, chúng ta sẽ cùng tìm hiểu về định nghĩa, đặc điểm và cách giao dịch với mô hình nến Spinning Top.

Mục lục

Nến Spinning Top là gì?

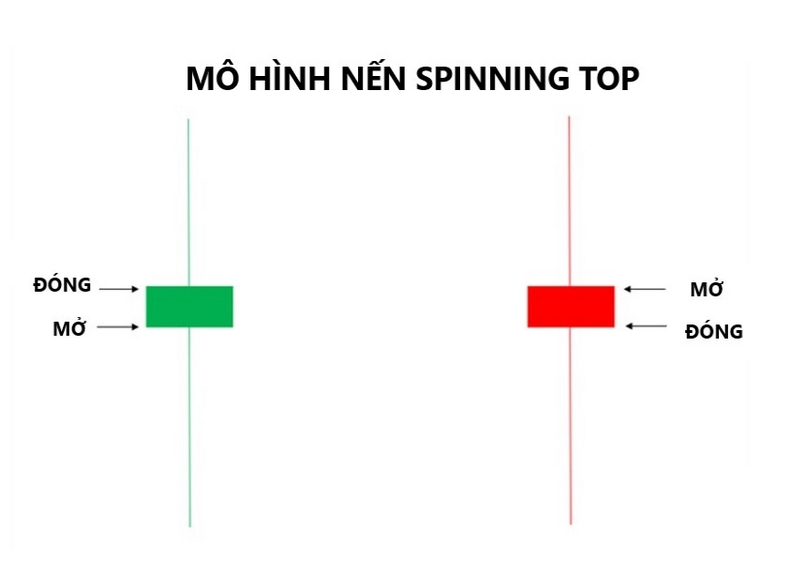

Spinning Top là một trong các mô hình đồ thị nến Nhật phổ biến, thể hiện trạng thái thị trường trung lập. Mô hình nến này cho thấy cả hai bên mua-bán đều không chiếm được quyền kiểm soát, dẫn kết kết quả giá đóng cửa gần với giá mở cửa. Tín hiệu của mô hình này được đánh giá là chưa có độ rõ ràng cao. Do đó, đây không phải là dấu hiệu hoàn hảo để nhà đầu tư quyết định nên mua hay bán.

Mô hình có đặc điểm phần thân rất nhỏ, độ dài của bóng nến lớn hơn độ dài thân nến. Theo đó, độ dài của bóng phải lớn hơn hoặc bằng độ dài thân nến. Màu sắc của nến không quan trọng, nếu độ dài bóng càng lớn thì tín hiệu giao dịch càng rõ ràng.

Có thể bạn quan tâm: Nến Bearish Engulfing – Cách nhận biết và giao dịch hiệu quả

Ý nghĩa của mô hình nến Spinning Top

Đây là mô hình nến Nhật cho thấy trạng thái thị trường lưỡng lự. Lúc này, phe bò quyết định đẩy giá đi lên nhưng bị phe gấu can thiệp vào khiến giá lao xuống. Cuối cùng dẫn đến kết quả giá đóng cửa nằm gần giá mở cửa. Trạng thái lưỡng lự của thị trường có thể là dấu hiệu của sideway; đặc biệt khi mô hình được hình thành trong phạm vi xác định.

Ngoài ra, mô hình xuất hiện cũng có thể là dấu hiệu cho một sự đảo chiều nếu Spinning Top hình thành sau khi giá tăng/giảm. Nếu con xoay được hình thành ở đầu xu hướng tăng, đây là dấu hiệu phe bò đang mất dần ưu thế và đảo chiều xu hướng. Nếu con xoay được hình thành ở đáy xu hướng giảm, đây là dấu hiệu cho thấy phe gấu mất dần kiểm soát.

Tín hiệu của nến Spinning Top chưa rõ ràng; do đó, cần đến sự xác nhận của cây nến tiếp theo. Tức là cây nến được hình thành ngày sau nến con xoay. Nếu mô hình nến con xoay được hình thành sau xu hướng tăng, nến tiếp theo là nến giảm thì thị trường được kỳ vọng đảo chiều giảm. Ngược lại, nếu mô hình nến con xoay hình thành sau xu hướng giảm; đồng thời, nến tiếp theo là nến tăng thì thị trường được kỳ vọng đảo chiều tăng.

Bởi vì nguyên nhân dấu hiệu chưa rõ ràng nên để giao dịch với nó một cách hiệu quả nhất, chúng ta nên sử dụng kết hợp với các công cụ khác. Chẳng hạn như chỉ báo kỹ thuật, hỗ trợ kháng cự, MACD, RSI để dấu hiệu đảo chiều rõ ràng hơn.

Ví dụ về mô hình nến Spinning Top

Spinning Top đầu tiên ở bên trái được hình thành sau một đợt giảm giá nhẹ, sau đó là cây nến giảm thể hiện giá lao dốc. Mô hình này thể hiện giá có giảm nhưng trong thời gian rất ngắn, bởi sau đó, sự đảo chiều xuất hiện.

Còn mô hình nến con xoay thứ hai lại được hình thành trong một phạm vị hoàn toàn khác. Nó thể hiện trạng thái lưỡng lự của thị trường ở thời điểm hiện tại. Lúc này, giá vẫn đang tiếp tục di chuyển đi ngang.

Spinning Top thứ ba có đặc điểm khác biệt hơn so với những cây nến xung quanh, đó là, nó hình thành sau đợt tăng, theo sau là cây nến đỏ (giảm). Lúc này, thị trường đảo chiều và giá đi theo xu hướng giảm. Khi giá giảm, sẽ có thêm một nến Spinning Top nữa được hình thành. Nến tiếp theo được hình thành sẽ càng xuống thấp và giá càng giảm.

Cấu trúc của nến Spinning Top

Giống với các đồ thị nến Nhật khác, cấu trúc của Spinning Top cũng bao gồm ba phần chính: thân nến, bóng trên và bóng dưới.

– Thân nến ngắn cho thấy giá đóng cửa nằm gần giá mở cửa, theo đó, mức chênh lệch giá spread thường rất nhỏ. Màu sắc của nến không quan trọng cũng đến từ nguyên nhân giá đóng cửa nằm gần giá mở cửa. Đơn giản, vì dù nến xanh hay đỏ thì mô hình cũng đều cho thấy thị trường đang ở trạng thái trung lập, tức là không nghiêng hẳn về phe nào.

– Về phần bóng nến, cả hai bóng trên và dài thường có độ dài rất lớn. Bóng nến thể hiện giá có khả năng gần với điểm bắt đầu sau khi đã đạt được mức cao/thấp nhất trong chu kỳ. Đồng thời, đây là dấu hiệu cho thấy nỗ lực của traders hoàn toàn không đủ để kiểm soát giá.

– Bóng trên dài là biểu hiện cho thấy nỗ lực đẩy giá đi lên của traders. Tuy nhiên, thực tế, nỗ lực này hoàn toàn không thành công bởi giá quay về gần với giá mở cửa ban đầu. Nếu nỗ lực đẩy giá này thành công, thân nến sẽ có độ dài lớn và màu xanh.

– Bóng dưới dài thể hiện nỗ lực đẩy giá đi xuống của traders. Nhưng cũng giống với trường hợp trên, nỗ lực này không thành công. Kết quả là sau khi đạt tới đáy thấp nhất, giá sẽ quay về gần với điểm bắt đầu. Thân nến nhỏ cho thấy phe này không giành được ưu thế trên thị trường.

Đặc điểm nhận dạng mô hình nến con xoay

Do có đặc điểm khá giống với nến Doji nên không ít traders nhầm lẫn hai nến này khi giao dịch. Nếu nhận biết được đó có phải là Spinning Top hay không, chúng ta có thể dựa vào các đặc điểm sau:

– Phần thân ngắn.

– Hai bóng trên và dài tương đối dài, đối xứng nhau qua phần thân.

– Độ dài của bóng trên và bóng dài lớn hơn hoặc bằng độ dài thân nến.

– Màu sắc không quan trọng, có thể là nến xanh hay đỏ đều được.

Cách phân biệt Spinning Top và nến Doji

Cả hai mô hình nến này có đặc điểm khá giống nhau, hơn nữa, đều cho thấy trạng thái lưỡng lự của thị trường. Để tránh tình trạng nhầm lẫn hai nến này, chúng ta cùng tìm xem sự khác nhau giữa hai nến này là gì nhé.

Nến Doji có phần thân nhỏ, hình dáng của nến giống như dấu cộng (+). Giá đóng cửa và mở cửa của Doji bằng nhau hoặc chênh lệch cực kỳ nhỏ. Doji có nhiều dạng biến thể, thường được hình thành ở đáy xu hướng biến động. Nó là mô hình nến Nhật báo hiệu sự đảo chiều khá tin cậy.

Nến Spinning Top có phần thân tuy nhỏ nhưng so với Doji vẫn lớn hơn. Hình dạng của nó như một con xoay hai đầu. Giá đóng cửa và mở cửa nằm gần nhau; tuy nhiên, chúng ta vẫn có thể nhận ra biến động giá nhẹ. Khác với Doji, mô hình con xoay chỉ có một dạng tiêu chuẩn và tín hiệu đảo chiều thường không đáng tin. Spinning Top được hình thành tại đỉnh xu hướng tăng hoặc đáy xu hướng giảm. Nó là dấu hiệu cho sự đảo chiều của thị trường hoặc cũng có thể là tín hiệu sideway.

Cách giao dịch với mô hình nến Spinning Top

Sau khi tìm hiểu xong khái niệm, ý nghĩa, đặc điểm nhận dạng, tiếp theo, chúng ta sẽ đi vào tìm hiểu cách giao dịch với mô hình này. Có lẽ đây cũng là phần mà nhiều nhà đầu tư mong chờ nhất. Vậy làm thế nào để giao dịch với Spinning Top một cách hiệu quả nhất?

Xác định điểm vào lệnh

Trước khi tìm ra điểm vào lệnh phù hợp, chúng ta cần xác được được vị trí hình thành của mô hình và xu hướng hiện tại của thị trường là tăng hay giảm. Nếu mô hình nến được hình thành ở gần đáy xu hướng giảm thì thị trường có khả năng đảo chiều tăng rất cao. Đây là thời điểm nhà đầu tư đặt lệnh mua lý tưởng. Nếu mô hình nến Spinning Top được hình thành ở gần đỉnh xu hướng tăng. Đây là dấu hiệu có thấy thị trường nhiều khả năng sẽ đảo chiều giảm. Đây là thời điểm nhà đầu tư nên đặt lệnh bán để chốt lời, thu lợi nhuận.

Kết hợp với các chỉ báo khác

Thực tế, các chuyên gia tài chính hàng đầu đều không khuyến khích giao dịch như cách trên. Bởi Spinning Top hoàn toàn không phải mô hình cho tín hiệu đáng tin cậy. Khi mô hình xuất hiện, chúng ta không thể xác định được thị trường đảo chiều, tiếp diễn hay sideway. Việc giao dịch đơn thuần như vậy mang rủi ro rất cao. Do đó, các chuyên gia thường khuyên chúng ta nên kết hợp Spinning Top với chỉ báo kỹ thuật. Một số chỉ báo kỹ thuật có thể sử dụng kết hợp với con xoay như MACD, RSI hay ngưỡng hỗ trợ – kháng cự… Việc kết hợp này sẽ mang lại tín hiệu rõ ràng và đáng tin cậy hơn.

Trong bài viết này, chúng tôi sẽ giới thiệu sử dụng kết hợp hai chỉ báo kỹ thuật MACD và MA99:

Spinning Top báo hiệu xu hướng tiếp diễn

Nếu mô hình nến con xoay nằm trên đường MACD/MA99 thì sự phân kỳ sẽ tác động làm đáy sau cao hơn đáy trước đó. Kết hợp với nến xác nhận (từ một đến ba nến) nằm trên đường MA. Đây là dấu hiệu cho thấy khả năng cao thị trường sẽ tiếp diễn xu hướng tăng.

Nếu mô hình nến con xoay nằm trên đường MACD/MA99, tính phân kỳ tác động đến mô hình làm đỉnh sau thấp hơn đỉnh trước đó. Đồng thời, lúc này, nến xác nhận cũng nằm dưới đường MA. Đây là dấu hiệu cho thấy khả năng cao thị trường tiếp diễn xu hướng giảm.

Spinning Top báo hiệu xu hướng đảo chiều

Nếu nến Spinning Top nằm trên hoặc dưới đường MACD/MA99 có phân kỳ đảo chiều xu hướng ở hai đáy. Đồng thời, một đến ba cây nến xác nhận nằm trên đường MA. Đây là dấu hiệu cho thấy thị trường nhiều khả năng sẽ đảo chiều tăng.

Nếu nến Spinning Top nằm trên hoặc dưới đường MACD/MA99 có phân kỳ đảo chiều xu hướng ở hai đỉnh. Đồng thời, một đến ba cây nến xác nhận nằm dưới đường MA. Đây là dấu hiệu cho thấy thị trường nhiều khả năng sẽ đảo chiều giảm.

Khi kết hợp với MACD và MA99, dấu hiệu đảo chiều/tiếp diễn có độ tin cậy cao hơn.

Xem thêm: Heiken Ashi là gì? Chiến lược giao dịch với nến Heiken Ashi

Kết luận

Như vậy là chúng ta đã tìm hiểu xong về nến con xoay Spinning Top và cách giao dịch hiệu quả với mô hình. Mặc dù tín hiệu của mô hình không được đánh giá cao; nhưng nếu kết hợp với các chỉ báo khác, nhà đầu tư vẫn có thể giao dịch hiệu quả. Lưu ý là nên chờ tín hiệu xác nhận từ các cây nến tiếp theo để tín hiệu rõ ràng hơn nhé!

Tổng hợp: trangtienao.com