Trượt giá (Slippage) là hiện tượng phổ biến trong ngoại hối mà traders phải đối mặt thường xuyên trong giao dịch. Hiện tượng này sẽ xảy ra khi lệnh được khớp ở một mức giá hoàn toàn khác so với giá đặt lệnh ban đầu. Hay nói cách khác, nó là sự chênh lệch giữa giá thực tế và giá phải trả. Mặc dù hiện tượng này thường xuyên xảy ra nhưng không phải nhà giao dịch nào cũng biết cách hạn chế các lần trượt giá tiêu cực. Vậy trượt giá là gì, làm thế nào để phòng tránh tốt nhất hiện tại trượt giá trong Forex? Bài viết dưới đây sẽ làm sáng tỏ mọi thắc mắc này!

Mục lục

Trượt giá là gì?

Hiểu một cách đơn giản, ban đầu bạn đặt lệnh với một mức giá nhưng sau đó, giao dịch lại được lệnh thực hiện ở một mức giá hoàn toàn khác. Bất cứ khi nào giá khớp lệnh chênh lệch với giá đặt lệnh ban đầu đều được gọi là trượt giá (Slippage). Hiện tượng này sẽ xảy ra với lệnh giao dịch, lệnh chờ và cả dừng lỗ, chốt lời khi thị trường biến động dữ dội, thiếu thanh khoản hoặc có sự chênh lệch quá lớn về volume giao dịch giữa hai bên mua-bán. Thực tế, đã có đến hàng ngàn nhà đầu tư gặp hiện tượng này. Đặc biệt là trong những năm gần đây, tình hình chính trị bất ổn dẫn đến sự biến động của thị trường.

Mặc dù nghe có vẻ nó là một hiện tượng tiêu cực khi giao dịch nhưng không phải đâu nhé. Hiện tượng này có thể có hại hoặc cũng có thể có lợi tùy vào độ chênh lệch. Nếu Slippage tích cực thì traders sẽ nhận được khoản lợi rất lớn. Ngược lại, nếu Slippage tiêu cực thì nhà đầu tư hoàn toàn có thể rơi vào tình trạng cháy tài khoản. Ngoài nhà đầu tư thì chính brokers cũng chịu thiệt hại nặng nề bởi hiện tượng này. Để hiểu rõ hơn về hai trường hợp Slippage tích cực và Slippage tiêu cực, hãy xem phần ví dụ dưới đây.

Xem thêm: Phí spread là gì? Cách tính spread trong Forex như thế nào?

Ví dụ về hiện tượng trượt giá trong Forex

Ví dụ, bạn mua vào 100,000 EUR/USD với mức giá là 1.3550. Lúc này sẽ có ba trường hợp có thể xảy ra như sau:

– Trường hợp 1: Lệnh mua trên được khớp tại mức giá bằng với 1.3550 thì lúc này không xảy ra hiện tượng trượt giá.

– Trường hợp 2: Lệnh mua trên được khớp tại mức giá 1.3540, thấp hơn 10pip so với mức giá ban đầu. Đây là hiện tượng Slippage tích cực có lợi cho nhà đầu tư. Nguyên nhân của Slippage tích cực là do thị trường lúc này có nhiều người bán sẵn lòng bán ra với mức giá thấp hơn.

– Trường hợp 3: Lệnh mua được khớp tại mức giá 1.3560, cao hơn 10 pip so với mức giá ban đầu. Đây là hiện tượng Slippage tiêu cực, hoàn toàn bất lợi cho nhà đầu tư. Nguyên nhân dẫn đến Slippage tiêu cực là do thị trường lúc này không đủ người bán cặp tiền tệ trên với mức giá 1.3550.

Có nên giao dịch với sàn trượt giá hay không?

Đây là một hiện tượng phổ biến mà bất kỳ nhà đầu tư nào cũng phải đối mặt. Do đó, bạn không thể nào tránh được hiện tượng này. Hơn nữa, bạn cũng không thể nắm chắc được diễn biến của những tin tức có thể xảy ra trên thế giới. Cách duy nhất mà bạn có thể làm đó là giảm thiểu tối đa rủi ro. Khi xuất hiện bất kỳ tin tức, sự kiện nào có thẻ làm thị trường biến động dữ dội và hình thành hiện tượng trượt giá, bạn có thể hạn chế giao dịch và thường xuyên theo dõi economic calendar. Việc trượt giá không thể lúc nào cũng xấu, nó có thể mang tính lợi ích hoặc rủi ro cho traders.

Ví dụ, bạn đặt lệnh bán 10 lot vàng với mức giá là 1550 USD; lúc này, bạn sẽ đặt lệnh dừng lỗ ở mức 1600 USD để bảo vệ tài khoản. Giả sử thị trường lúc này biến động mạnh làm giá vàng tăng cao. Thay vì mức dừng lỗ ban đầu là 1600 USD, hiện tượng trượt giá làm lệnh dừng lỗ lên đến mức 1650 USD. Đây là hiện tượng Slippage tiêu cực làm bạn thua lỗ.

Ngược lại, bạn đang có lệnh bán 10 lot vàng với mức giá 1390 USD, lúc này, bạn dự kiến chốt lời ở mức 1370 USD. Giả sử lúc đó thị trường biến động làm giá vàng lao dốc mạnh. Thay vì lệnh chốt lời được thực hiện ở mức 1370 USD, thì lệnh lại được thực hiện ở mức 1350 USD. Đây là hiện tượng Slippage tích cực mà bất kỳ traders nào cũng muốn gặp.

3 loại trượt giá trong Forex

Ngoài cách phân loại theo ảnh hưởng (tích cực hoặc tiêu cực), trượt giá được phân theo lệnh giao dịch. Cụ thể, trên thị trường có ba loại phổ biến như sau:

– Slippage khi đặt lệnh giao dịch mua/bán: Ban đầu, bạn đặt lệnh bán với một mức giá cụ thể, sau đó có một tin tức hoặc sự kiện nào đó xảy ra. Điều này đã tác động đến thị trường làm giá lao dốc. Lúc này, lệnh bán của bạn sẽ bị khớp ở một mức giá thấp hơn so với giá đặt lệnh bán ban đầu.

– Slippage lệnh chờ: Ban đầu, bạn đặt lệnh chờ mua ở một mức giá cụ thể. Nhưng do nguyên nhân giá bị đẩy lệnh quá nhanh làm thị trường không đủ thanh khoản để khớp lệnh với mức giá ban đầu.

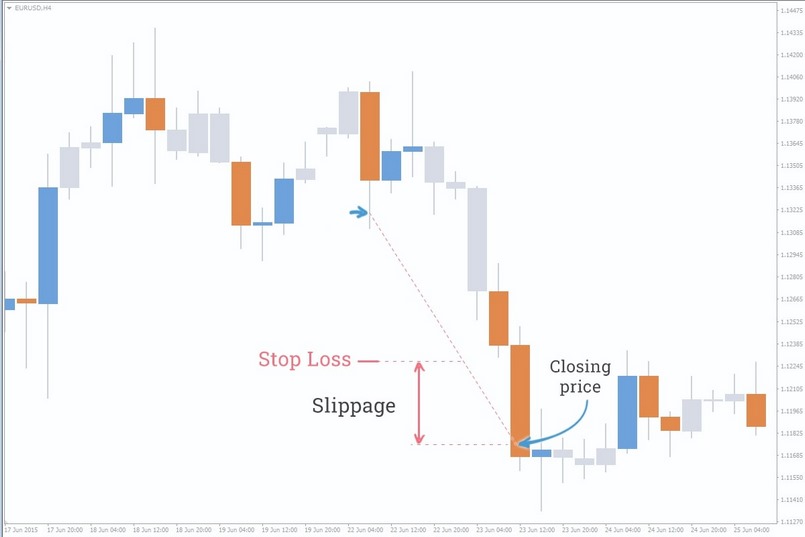

– Slippage lệnh dừng lỗ: Ban đầu bạn đặt lệnh dừng lỗ ở một mức giá cụ thể. Nhưng do giá chạy quá nhanh dẫn đến lệnh dừng lỗ bị đẩy xuống phía dưới. Kết quả là lệnh dừng lỗ khớp ở mức thấp hơn giá đặt lệnh ban đầu.

Nguyên nhân gây ra hiện tượng trượt giá

Nếu thị trường đảm bảo được số lượng cặp tiền tệ giao dịch thì sẽ không xảy ra hiện tượng này. Ngược lại, khi thị trường có tính thanh khoản thấp rất dễ xảy ra hiện tượng trượt giá. Bởi vì lúc nào, khối lượng mua bán thấp nên các lệnh giao dịch khả năng cao không được khớp như giá đặt lệnh ban đầu.

Thứ hai, hiện tượng này thường xảy ra nếu traders đặt lệnh vào thời điểm xuất hiện tin tức hay sự kiện tác động đến thị trường. Bởi lúc này, thị trường biến động dữ dội và tăng/giảm với tốc độ “chóng mặt”. Kết quả là lệnh không khớp với mức giá đặt lệnh ban đầu.

Nguyên nhân thứ ba gây ra hiện tượng trượt giá là do chênh lệch lớn giữa người mua – bán. Trên thị trường lúc nào cũng tồn tại cả hai phe mua – bán. Để không có hiện tượng Slippage, thị trường phải đảm bảo giá và số lượng volume bán tương ứng với giá và volume cần mua. Nhưng nếu, giá và volume giữa hai bên không cân bằng, hiện tượng trượt giá sẽ xảy ra.

Hiện tượng Slippage ảnh hưởng thế nào đến nhà đầu tư?

Như đã đề cập, hiện tượng Slippage bao gồm hai khả năng ảnh hưởng: tích cực và tiêu cực. Nếu gặp hiện tượng Slippage tích cực, nhà đầu tư chắc chắn không cần lo lắng gì cả. Bởi nó có thể giúp nhà đầu tư có thể tăng số pip lợi nhuận hoặc giảm số pip thua lỗ. Nhưng nếu gặp hiện tượng Slippage tiêu cực thì sao? Nó mang đến khá nhiều rủi ro cho các nhà đầu tư, thậm chí là có thể cháy tài khoản.

Phòng tránh trượt giá trong Forex như thế nào?

Là một hiện tượng phổ biến, chúng ta không thể nào tránh được. Mà cụ thể, chúng ta chỉ có thể giảm bớt rủi ro khi gặp phải hiện tượng này. Vậy bạn có tò mò làm thế nào để giảm thiểu rủi ro tối đa không? Dưới đây, chúng tôi sẽ đưa ra một số lời khuyên dành cho bạn.

Lựa chọn sản phẩm giao dịch có tính thanh khoản cao

Một thị trường có tính thanh khoản cao luôn đảm bảo lượng người mua – bán lớn. Để hạn chế hiện tượng trượt giá, bạn nên lựa chọn các cặp tiền tệ giao dịch có tính thanh khoản cao như EUR/USD, GBP/USD, USD/JPY… Các cặp tiền tệ này luôn được nhiều nhà đầu tư lựa chọn. Do đó, mỗi khi đặt lệnh mua hoặc bán, sẽ dễ dàng khớp được mức giá giống mức giá ban đầu. Ngoài tính thanh khoản, bạn cũng nền lựa chọn các sản phẩm có mức độ biến động vừa phải.

Tránh sử dụng đòn bẩy quá cao

Khi chọn sàn giao dịch, nhiều traders thường ưu tiên chọn các sàn có mức đòn bẩy cao. Chúng tôi không phủ nhận lợi ích của đòn bẩy cao. Tuy nhiên, bạn cần biết rằng đòn bẩy cao luôn đi kèm với rủi ro cao. Nếu giao dịch với mức đòn bẩy quá cao, bạn rất khó kiểm soát được những rủi ro mình có thể gặp phải. Một trong số các rủi ro thường gặp đó là trượt giá. Hãy lựa chọn một mức đòn bẩy vừa phải như 1:500, 1:300 để đảm bảo độ an toàn cao cho giao dịch.

Hạn chế giao dịch tại thời điểm tin tức được công bố

Đây là một trong ba nguyên nhân chính dẫn đến sự xuất hiện của trượt giá. Các tin tức, sự kiện làm thị trường biến động mạnh với tốc độ nhanh. Điều này làm giá khớp lệnh chênh lệch nhiều so với mức giá đặt lệnh ban đầu. Do vậy, chúng ta cần hạn chế giao dịch ở những thời điểm này. Một số tin tức có thể tác động mạnh đến thị trường ngoại hối như FOMC, lãi suất hay nonfarm…

Theo dõi tin tức thị trường

Nhiều nhà giao dịch chỉ trade dựa vào biểu đồ, tuy nhiên điều đó có nên không? Thị trường Forex chủ yếu giao dịch với các cặp tiền tệ, do đó, bị chi phối nhiều bởi các tin tức liên quan đến chính trị, kinh tế… Nếu chỉ trade qua biểu đồ thì thực sự chưa đủ. Là một Forex trader, bạn không nên bỏ qua các tin tức về chính trị và kinh tế. Nếu giao dịch Forex không theo dõi tin tức thị trường thì chẳng khác nào đi đá bóng nhưng không biết ai là trọng tài vậy. Bạn có thể sử dụng Forex Factory để xem lịch công bố tin tức nhanh chóng.

Tránh ôm lệnh qua tuần

Như đã biết, tin tức thường được công bố vào những ngày cuối tuần. Hai ngày cuối tuần là lúc thị trường ngoại hối không hoạt động nhưng hiếm khi nào bình yên. Nếu tin tức xuất hiện ở hai ngày này, việc bạn ôm lệnh qua tuần tiềm ẩn rủi ro rất lớn.

Sử dụng lệnh chờ khi giao dịch

Để hạn chế hiện tượng trượt giá tiêu cực, các chuyên gia tài chính khuyên bạn nên sử dụng lệnh chờ khi giao dịch. Lúc này, sẽ có hai trường hợp có thể xảy ra, một là giá khớp lệnh giống giá dự kiến, hai là giá khớp lệnh thấp hơn giá dự kiến. Như vậy, bạn có thể hạn chế được tình trạng thua lỗ khi giao dịch.

Theo dõi lịch kinh tế

Thêm một lưu ý để hạn chế giao dịch khi trượt giá đó là theo dõi economic calendar. Việc theo dõi economic calendar sẽ giúp bạn cập nhật kịp thời các biến động mới nhất. Từ đó, bạn mới đánh giá được những biến động này ảnh hưởng thế nào để thị trường.

Chọn sàn Forex khớp lệnh nhanh

Và cuối cùng, bạn nên chọn các sàn giao dịch ngoại hối sở hữu tốc độ khớp lệnh nhanh. Điều này liên quan mật thiết đến lợi nhuận và rủi ro của bạn khi giao dịch. Sàn Forex khớp lệnh chậm đồng nghĩa với sàn ôm lệnh và chờ giá bất lợi của nhà đầu tư.

Có thể bạn quan tâm: Quản lý vốn Forex cần tuân thủ những nguyên tắc nào?

Lời kết

Như vậy là chúng ta vừa tìm hiểu xong hiện tượng trượt giá là gì và một số cách phòng tránh. Đây là hiện tượng phổ biến mà bất kỳ traders nào cũng gặp trong quá trình giao dịch. Do vậy, để giảm thiểu rủi ro tối đa, bạn không nên bỏ qua các thông tin quan trọng ở trên. Hy vọng qua bài viết, bạn có được những kiến thức hữu ích về trượt giá!

Tổng hợp: trangtienao.com