Nến Harami (Harami Pattern) là một trong các mô hình nến Nhật đảo chiều dễ nhận biết trên biểu đồ giá. Mặc dù tín hiệu giao dịch từ mô hình này không chắc chắn lắm nhưng nếu biết cách kết hợp với chỉ báo RSI, ngưỡng hỗ trợ và kháng cự, trendline hay các mô hình khác thì nó vẫn có thể mang lại hiệu quả cao. Để tìm hiểu chi tiết về đặc điểm và cách giao dịch với mô hình nến Harami, cùng trangtienao.com tham khảo bài viết dưới đây!

Mục lục

Nến Harami là gì?

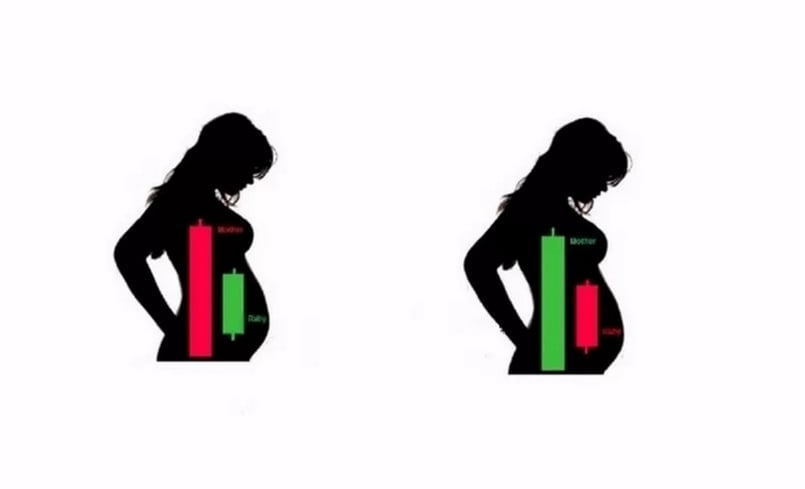

Sở dĩ mô hình này được đặt tên nến Harami là vì hình dạng của mô hình khá giống với hình ảnh người phụ nữ đang mang thai, trong tiếng Nhật, “Harami” có nghĩa là “mang thai”. Ngoài cái tên này, mô hình còn được gọi phổ biến với cái tên nến mẹ bồng con. Nó là một trong các mô hình nến Nhật cho thấy dấu hiệu thị trường đảo chiều. Đặc điểm của nến Harami bao gồm hai cây nến; trong đó: nến 1 có độ dài lớn hơn, gần như bao phủ lấy cây nến 2.

Mặc dù là một mô hình nến đảo chiều nhưng tín hiệu nó cung cấp không thật sự chắc chắn. Có nhiều trường hợp nến mẹ bồng con xuất hiện nhưng sau đó thị trường lại không đảo chiều. Do vậy, nhà đầu tư cần hết sức thận trọng khi nhận thấy tín hiệu đảo chiều từ mô hình.

Xem thêm: Lý thuyết Dow: Lịch sử hình thành và 6 nguyên lý cơ bản

Phân loại mô hình nến Harami

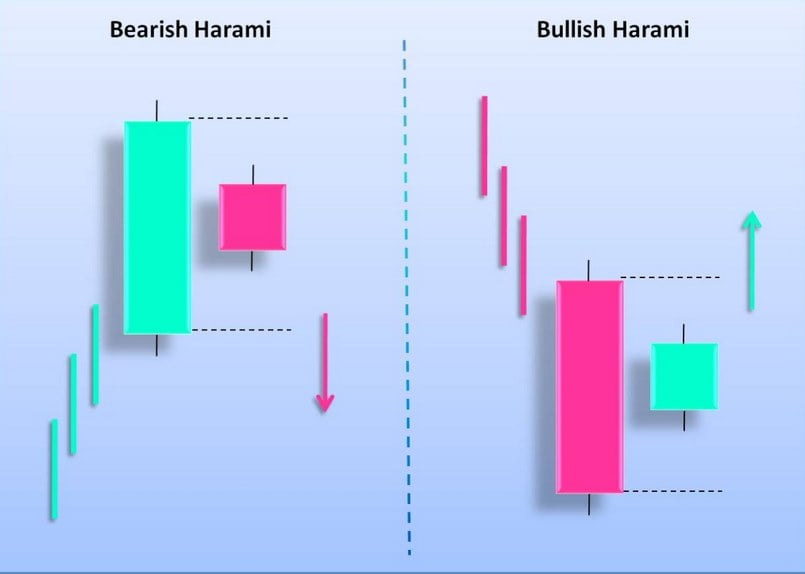

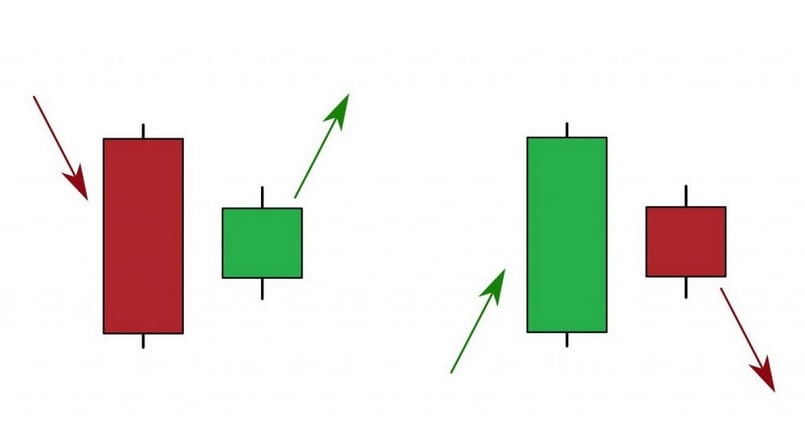

Có hai tình huống đảo chiều, đó là Bullish (xu hướng tăng) và Bearish (xu hướng giảm). Do đó, mô hình nến Harami cũng được phân thành hai loại như sau:

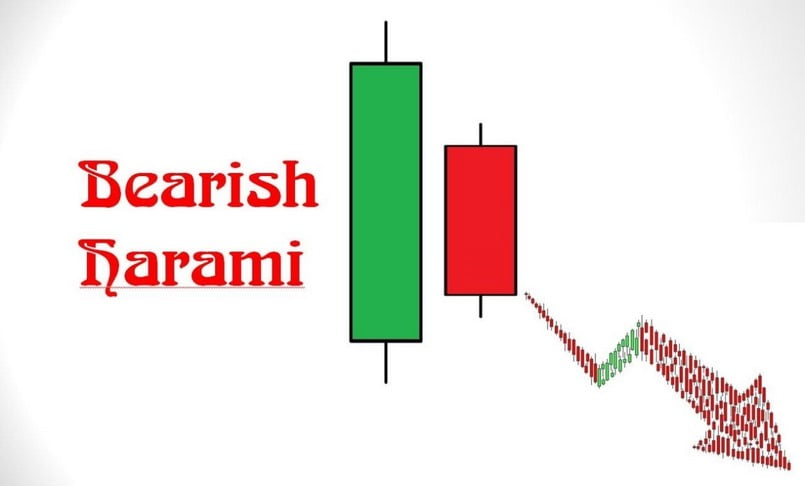

Bearish Harami

Bearish là gì thì chúng ta đã tìm hiểu ở bài viết trước rồi. Bearish Harami được định nghĩa là mô hình nến đảo chiều giảm. Tức là khi thị trường đang diễn biến trong xu hướng tăng, biểu đồ giá xuất hiện một cây nến dài có thể tạo đỉnh xu hướng mới. Đặc điểm này là dấu hiệu nhận biết bên mua đang chiếm ưu thế trên thị trường. Tuy nhiên, bất ngờ ập đến khi giá bắt đầu di chuyển theo xu hướng giảm. Lúc này giá vẫn đang dao động nhẹ, cho đến cuối ngày thì giảm xuống hẳn bằng với mức giá mở cửa. Bên mua dần mất đi ưu thế ban đầu, thị trường dần di chuyển theo xu hướng giảm. Kết quả là giá đóng cửa thấp hơn cả mức giá của ngày trước đó.

Điểm nhận biết giúp tăng hiệu quả của Bearish Harami

– Nếu nến hai nằm càng gần phần thân giữa của nến một thì tỷ lệ đảo chiều cao hơn so với khi nằm chếch về bên trên. Nếu sau xu hướng tăng, nến hai nằm chếch về phần thân trên của nến một, khả năng cao thị trường sẽ đi ngang.

– Các mức giá của nến 2 nằm trong thân nến đầu tiên càng nhiều thì tỷ lệ đảo chiều càng cao.

– Nếu nến hai có đặc điểm bóng và thân nến nhỏ giống với đặc điểm nến Doji thì tỷ lệ đảo chiều càng cao.

Bearish Harami tạo vùng tích lũy và kháng cự

Thông thường, nến Harami này sẽ xuất hiện sau xu hướng tăng mạnh. Lúc này, mức giá di chuyển theo đà đẩy lên cao trong thời gian ngắn; sau đó, hình hình nên một cây nến dài. Tuy nhiên, sang ngày hôm sau, giá đột nhiên giảm mạnh. Cây nến thứ hai là cây nến giảm, là dấu hiệu của thị trường đang trong diễn biến không chắc chắn. Giá liên tục di chuyển nhưng vẫn không vượt qua được giá đóng cửa của nến 1. Phải chờ đến khi đường kháng cự xác nhận, sự đảo chiều mới thực sự xảy ra.

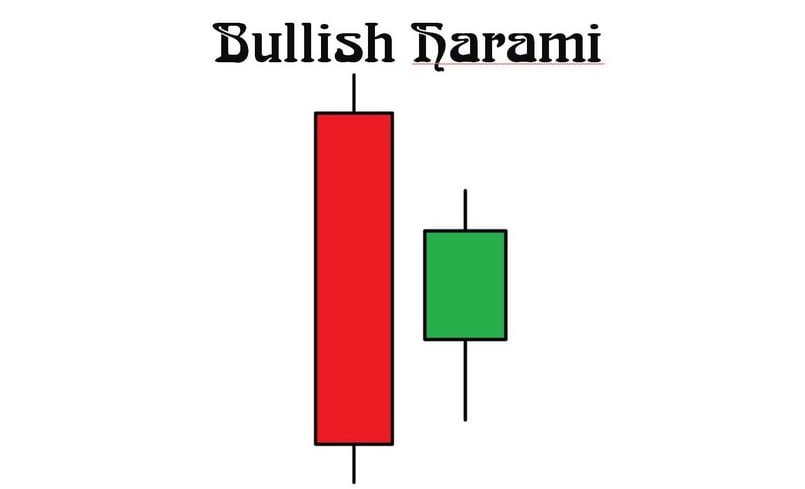

Bullish Harami

Ngược lại với mô hình trên, Bullish Harami là mô hình nến đảo chiều tăng. Đặc điểm của nến Harami này cũng trái ngược hoàn toàn với Bearish Harami. Khi thị trường đang diễn biến trong trạng thái giảm, biểu đồ xuất hiện thêm một cây nến giảm dài. Đây là dấu hiệu cho thấy bên bán đang chiếm giữ nhiều ưu thế trên thị trường hiện tại. Tuy nhiên, qua ngày hôm sau, biểu đồ xuất hiện một khoảng trống GAP tăng (GAP up), thị trường bắt đầu dao động. Lúc này, cả hai bên mua bán đang ở trong trạng thái cân bằng. Thị trường lưỡng lự là dấu hiệu cho một trạng thái sideway hoặc đảo chiều tăng giá. Nguyên nhân là do lúc nào bên bán đã hao mòn sức lực.

Điểm nhận biết giúp tăng hiệu quả của Bullish Harami

– Nếu vị trí của nến hai càng gần với phần thân giữa của nến 1 thì khả năng đảo chiều rất cao. Nếu sau xu hướng giảm, nến 2 nằm chếch về phần thân dưới của nến 1 thì thị trường có nguy cơ đi ngang nhiều hơn đảo chiều tăng.

– Các mức giá của nến 2 nằm trong thân nến đầu tiên càng nhiều thì tỷ lệ đảo chiều càng cao.

– Đặc điểm của cây nến thứ hai thân và bóng nến nhỏ, giống với Doji thì tỷ lệ đảo chiều cao.

Bullish Harami tạo nên sự tích lũy và hỗ trợ

Sau khi tồn tại trong xu hướng giảm một thời gian khá dài, đột nhiên biểu đồ xuất hiện hai cây nến giảm mạnh. Kết quả là thị trường bị kéo xuống đến mức thấp, hình thành một đáy mới. Lúc này, bên bán dồn hết lực lượng nhằm đẩy giá thị trường lao dốc mạnh. Tuy nhiên, sang ngày hôm sau, cây nến thứ hai lại hình thành một khoảng trống GAP tăng. Việc xuất hiện của nến này nhằm báo hiệu về một sự thay đổi của thị trường. Ngay sau nến hai sẽ là một cây nến tăng tiếp tục được hình thành, báo hiệu thị trường chuẩn bị đảo chiều tăng.

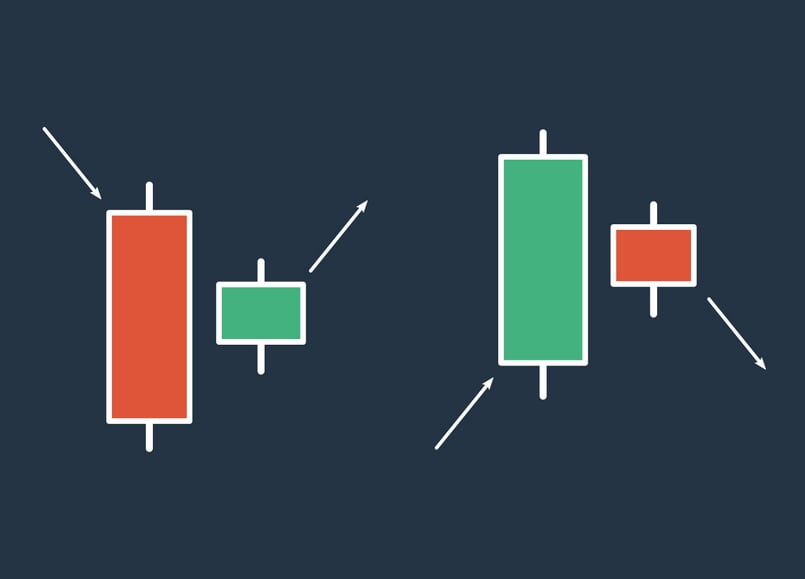

Đặc điểm nhận dạng của mô hình nến Harami

Để giao dịch được với một mô hình, bạn phải biết cách nhận dạng mô hình đó. Dưới đây là những đặc điểm nhận dạng của mô hình mẹ bồng con:

– Đặc điểm đầu tiên, nến Harami luôn là nến đôi với sự tồn tại của hai nến. Nến 1 có đặc điểm thân dài hơn so với nến 2, có thể là nến tăng hoặc giảm. Còn nến 2 đảm nhận nhiệm vụ xác nhận tín hiệu đảo chiều. Kích thước của nến 2 không vượt quá 1/4 kích thước nến 1.

– Tín hiệu đảo chiều mạnh mẽ nhất là khi nến hai nằm ở vị trí chính giữa phân thân nến 1. Trong mô hình Bearish/Bullish Harami, nến 2 nằm chếch về phần thân trên/dưới của nến 1 thường xuất hiện thị trường sideway.

– Khả năng đảo chiều cao nếu các mức giá của nến hai nằm trong nến 1 hoặc đặc điểm nến 2 giống với nến Doji.

Ý nghĩa của nến Harami là gì?

Nến Harami mang ý nghĩa quan trọng trong phân tích kỹ thuật. Một khi mô hình xuất hiện, nhà đầu tư có thể nhận biết xu hướng thông qua mô hình. Vậy, mô hình nến Harami có ý nghĩa cụ thể như thế nào?

Diễn biến tâm lý của traders được thể hiện thông qua Bearish/Bullish Harami:

– Đối với Bullish Harami: Ban đầu, xu hướng giảm kéo dài và phe bán vẫn đang chiếm giữ ưu thế vượt trội trên thị trường. Sự xuất hiện của Bullish Harami chứng tỏ thị trường đang bắt đầu thay đổi. Lúc này, bên mua đã có động thái “rục rịch” mua vào. Kết quả là kéo giá mở cửa tăng cao hơn so giá đóng cửa của cây nến trước.

– Đối với Bearish Harami: Ban đầu, thị trường đang trong xu hướng tăng, phe mua đã chiếm ưu thế và tiếp tục đẩy giá tăng cao. Tuy nhiên, sự xuất hiện của Bearish khiến thị trường có động thái mới. Lúc này, giá mở cửa bị kéo xuống thấp hơn so với giá đóng cửa của nến trước đó.

Nếu mô hình nến xuất hiện vào cuối xu hướng cho thấy mức giá không thể vượt qua mức cao/thấp nhất của nến Bearish/Bullish Harami. Đây là dấu hiệu mạnh mẽ cho sự đảo chiều của thị trường. Không chỉ đưa ra dấu hiệu nhận biết đảo chiều; nến Harami còn có thể giúp traders tìm ra thời điểm đóng/mở lệnh thích hợp.

Cách giao dịch hiệu quả với mô hình nến Harami

Mặc dù dấu hiệu đảo chiều của nến mẹ bồng con không được mạnh mẽ. Tuy nhiên, nếu bạn biết cách kết hợp với các chỉ báo hoặc mô hình nến đảo chiều khác, nến Harami vẫn có thể đem lại hiệu quả cao. Dưới đây, mình sẽ hướng dẫn các bạn cách giao dịch với mô hình này.

Vào lệnh Entry, cắt lỗ và chốt lời

Không phải nến Harami nào cũng được xác nhận; hơn nữa, tín hiệu thường không rõ ràng. Cho nên, traders sẽ gặp một số khó khăn khi giao dịch với mô hình. Để chắc chắn hơn, traders cần chờ sự xuất hiện của một cây nến nữa. Nếu nhận thấy được cây nến này đang trong trạng thái cùng xu hướng với nến 2, hơn nữa, giá đóng cửa đã vượt qua mức nến 2 thì traders có thể vào lệnh.

Đối với Bearish Harami

Đặc điểm của mô hình lúc này là nến 1 tăng, nến 2 giảm (kích thước không vượt quá 1/4 nến 1). Cây nến thứ 3 xuất hiện cùng xu hướng với nến 2, tức là nến 3 giảm. Thêm một đặc điểm nữa là giá đóng cửa của nến 3 phải thấp hơn giá đóng cửa của nến 2. Đối với mô hình sở hữu đặc điểm này, traders đặt lệnh bán tại điểm có độ dài bằng 1/8 nến 1. Đặt lệnh dừng lỗ ở phía trên râu nến của nến 1 từ 1 đến 2pip. Đặt lệnh chốt lời theo tỷ lệ R:R tương ứng 1:1 hoặc 1:2.

Đối với Bullish Harami

Đặc điểm của mô hình nến Harami lúc này là nến 1 giảm, nến 2 tăng (kích thước cũng không vượt quá 1/4 nến 1). Nến thứ 3 xuất hiện cùng xu hướng nến 2, tức nến 3 tăng. Lúc này, nhà đầu tư đặt lệnh mua trên nến 2 từ 1 đến 2pip. Ngoài ra, traders còn có hai sự lựa chọn khác: đặt lệnh buy trên mức giá cao nhất của nến 1 từ 1 đến 2 pip hoặc đặt lệnh buy tại giá đóng cửa của nến 3. Đặt lệnh dừng lỗ ở dưới giá thấp nhất của nến 1. Còn để đặt chốt lời, traders cần kết hợp thêm trendline hoặc chỉ báo RSI để xác định được điểm đảo chiều. Đặt lệnh ngay bên dưới của tín hiệu đảo chiều.

Có thể bạn quan tâm: Nến Bearish Engulfing – Cách nhận biết và giao dịch hiệu quả

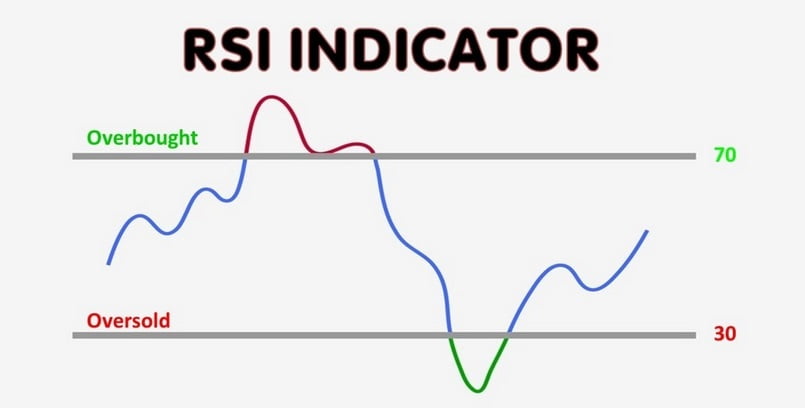

Kết hợp với một số chỉ báo khác

Như đã đề cập, để tín hiệu rõ ràng và mạnh mẽ hơn, traders nên kết hợp nến Harami với một số chỉ báo như RSI, hỗ trợ và kháng cự… Những chỉ báo này sẽ cho ra tín hiệu giao dịch mạnh mẽ hơn; từ đó, traders có thể dễ dàng đặt lệnh.

Nếu mô hình nến mẹ bồng con xuất hiện trong vùng quá mua/bán của chỉ báo RSI, traders đặt lệnh như sau:

– Đối với Bearish Harami: Traders đặt lệnh bán khi mô hình xuất hiện trong vùng quá mua, hơn nữa, còn cắt đường 80 của chỉ báo. Bởi đây là dấu hiệu chứng tỏ thị trường chuẩn bị đảo chiều giảm.

– Đối với Bullish Harami: Traders đặt lệnh mua khi mô hình xuất hiện trong vùng quá bán, hơn nữa, cắt đường 20 của chỉ báo. Đây là dấu hiệu chứng tỏ thị trường có xu hướng tăng mạnh trong tương lai.

Nếu sử dụng ngưỡng hỗ trợ và kháng cự, tín hiệu của nến Harami càng được củng cố thêm về độ tin cậy:

– Traders tiến hành đặt lệnh bán khi mô hình Bearish Harami xuất hiện trong vùng hỗ trợ.

– Traders tiến hành đặt lệnh mua khi mô hình Bullish Harami xuất hiện trong vùng kháng cự.

Lời kết

Trên đây là toàn bộ nội dung về nến Harami là gì và cách giao dịch hiệu quả với mô hình này. Harami vốn không phải là một mô hình cho tín hiệu quá mạnh mẽ. Do vậy, để giao dịch hiệu quả hơn, traders cần kết hợp thêm một số chỉ báo và mô hình nến đảo chiều khác. Ngoài RSI và hỗ trợ, kháng cự, nến Harami còn có thể được sử dụng kết hợp với trendline, Pin Bar, Inside Bar… Lưu ý là đừng quên đặt stop loss và take profit cho mỗi giao dịch của mình nhé!

Tổng hợp: trangtienao.com